“双11”进入第11个年头,今年各家电商销售“成绩单”再次被刷新。截止11日24时,天猫“双11”成交额达到2684亿元,全天物流订单量超过12.92亿。

“快来领取‘双11’助力额度”“24期免息、iPhone每天8元起”“满四百减五十”“任性借款,最高可借30万元”……“双11”交易额以秒计地飞速攀升背后,消费金融等创新金融服务亦在其中扮演了重要角色,拉动内需成绩突出。

据支付宝公布的数据,开通花呗分期的商品平均销售额同比增长超90%。

“这些打折、免息的字眼让我感觉平时舍不得买的物品瞬间变得‘平易近人’,实现愿望就在今天了!”职场新人小蒙告诉记者,她赶在11日零点抢下了一款自己半年来日思夜想的手机,而考虑到自己的收入水平,她选择了花呗进行分期付款,通过12期免息活动,每月只需要负担500多元。

近年来,我国居民消费需求日益提高,涵盖“衣、食、住、行、游、学、玩、美”的细分消费场景逐渐兴起,加之相关政策的不断出台完善,我国消费金融市场得到前所未有的爆发式增长。与此同时,超前消费、“现金贷”野蛮生长等现象带来的隐忧也值得警惕。

商家“花式”揽客 消费金融助力“双11”链条运转

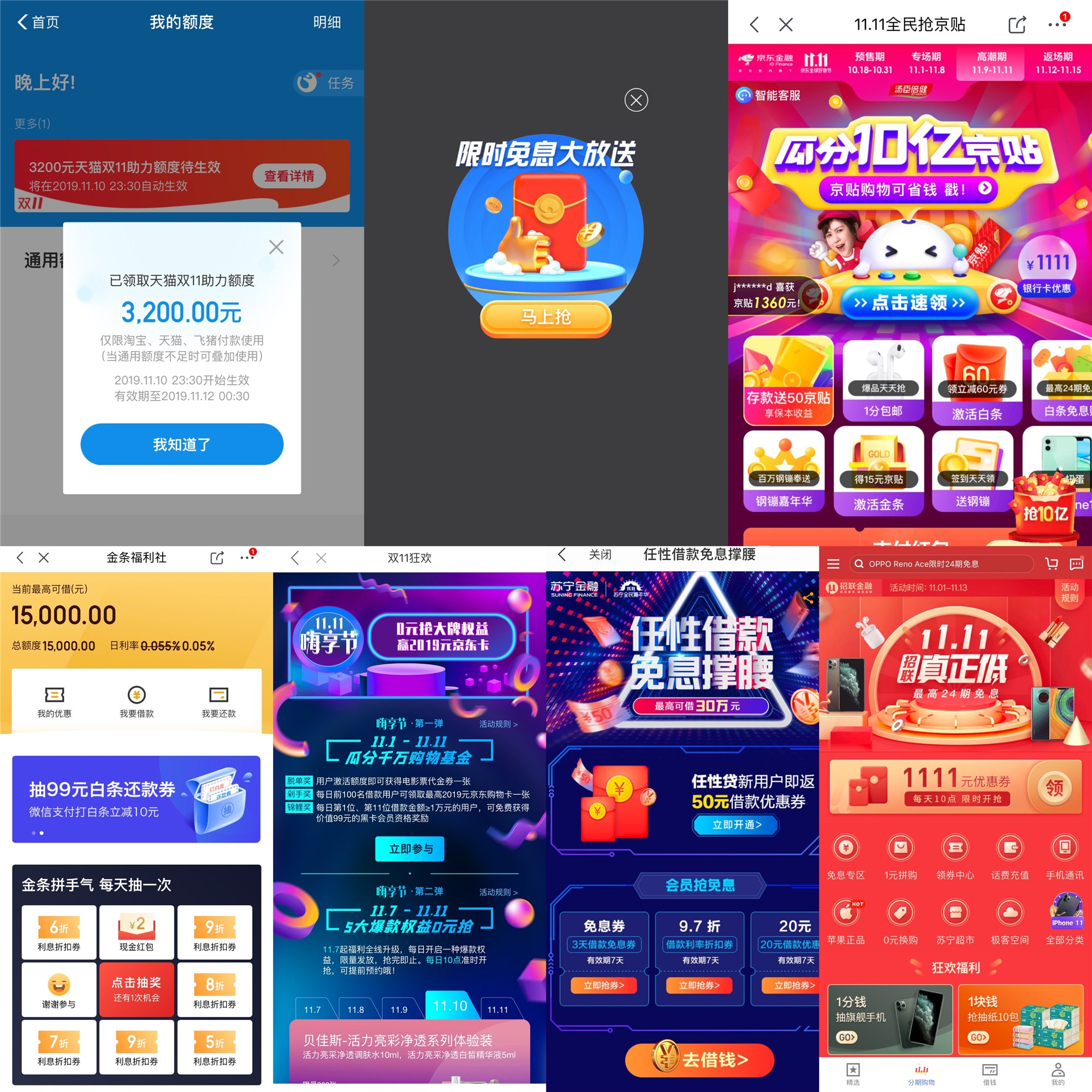

今年“双11”期间,商家火热抢占市场,为消费者提供的消费金融便利花样百出。记者经梳理发现,其主要类型与往年相比区别不大,仍然包括“临时提额、分期免息、优惠满减”三种。

例如,蚂蚁金服推出提高消费额度的花呗“助力金”、借呗限时免息等优惠活动;京东金融为消费者提供“金条息费限时减免”;苏宁金融通过“任性贷”为客户提供免息服务,最高额度可达30万元;招联金融则在App首页推出“24期分期,1分钱抽旗舰手机”等活动……

今年“双11”期间,部分商家推出多种消费金融广告。(制图/申佳平)

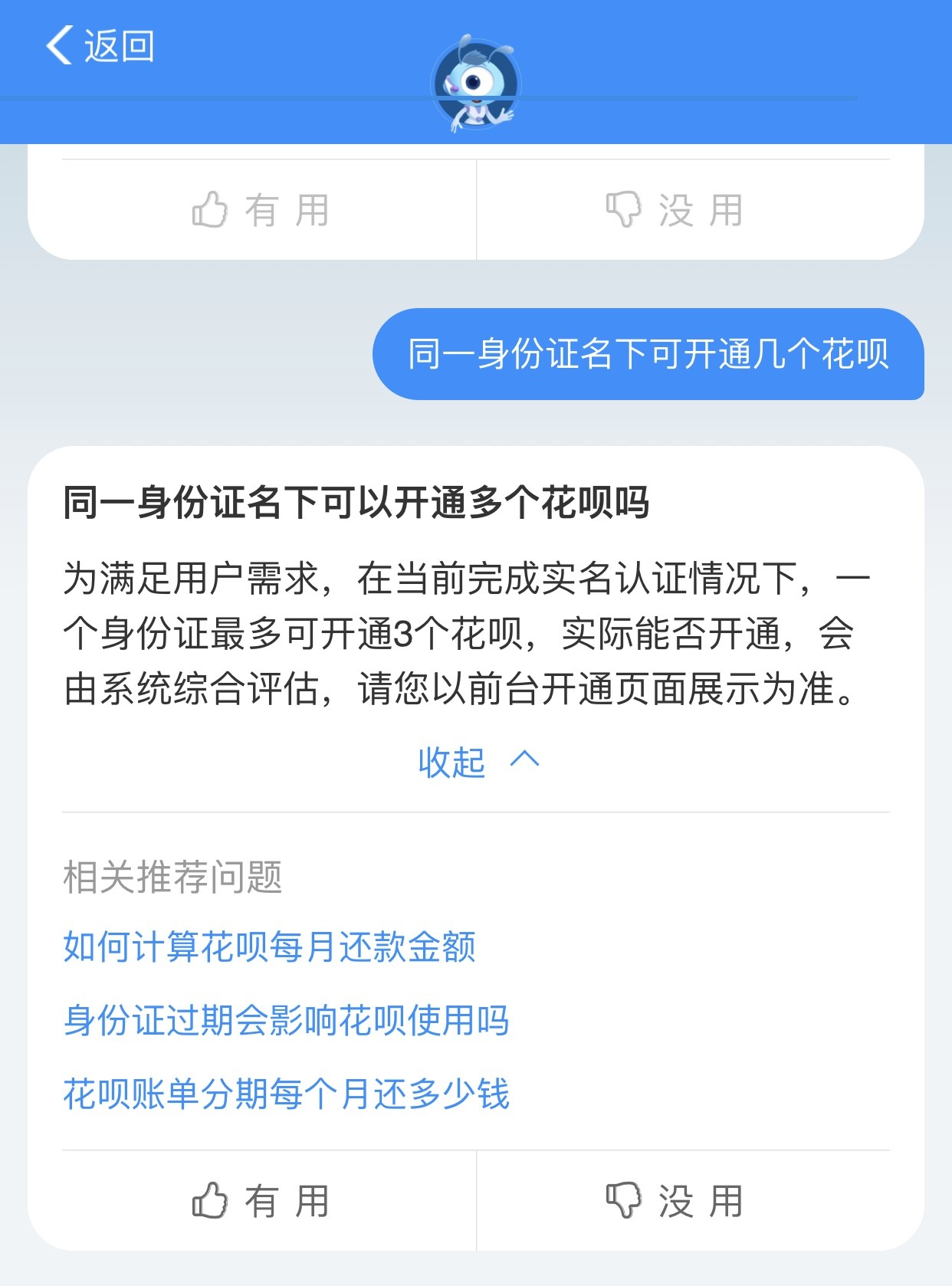

不过,值得注意的是,今年一些消费金融公司在以上三种优惠基础上,还衍生出了一些新类型。例如,花呗支持同一人开通多账户。按照支付宝客服回复,“为满足用户需求,在当前完成实名认证情况下,一个身份证最多可开通3个花呗,实际能否开通,会由系统综合评估,请您以前台开通页面展示为准。”

花呗推出“支持同一人开通多账户”。(制图/申佳平)

如果说优惠活动是消费者亲身感受到的“福利”,那么,商户享受到的消费金融服务同样也是支撑“双11”链条正常运转的重要一环。

据网商银行近期发布的《天猫双11小微企业贷款报告》显示,“双11”备战期间,小微商户的贷款需求旺盛,吸引消费金融平台大量投入。

据统计,自8月1日至今,网商银行提供贷款商户达到300万,预计截至11月30日累计放贷将达到3000亿元,同比去年增长了50%。网商银行行长金晓龙介绍,“从8月份至今,已经为超过60%的商家提高授信额度,平均提额幅度超过60%,100%的商家获得利息减免,累计减少利息3700万元。”

电商“大战”屡添消费金融“新面孔” 平台互补助力消费平权

如今,“双11”不再只是电商平台之间争抢市场份额的“神仙打架”,参与“战局”的消费金融“新面孔”连年增多。越来越多的传统银行、消费金融公司、互联网金融平台等多方力量纷纷入局,加强跨界合作互补,在“双11”期间加大优惠力度,刺激用户消费。

例如,中国建设银行和苏宁金融推出苏宁支付&建行龙卡银联信用卡,在2019年11月8日至11月12日期间,客户可享受分期0手续费,再享满1000减100或满3000减300元优惠;邮储银行信用卡支付与京东支付合作推出满减优惠,在11月1日至11月15日期间,邮储银行信用卡持卡人通过京东支付—邮储银行信用卡支付可享受单笔订单商品应付金额满199减30元优惠,参与优惠的商品为京东商城实物类部分商品……

“双11”期间,多家消费金融平台展开合作。(制图/申佳平)

“总体上看,近些年我国消费金融行业得到了飞速发展,现已形成了以商业银行、持牌消费金融公司、互联网金融平台为主体的多层次消费金融服务体系,而各类主体机构的分层与互补发展,让消费金融服务覆盖的人群范围越来越广。”苏宁金融研究院消费金融中心主任助理付一夫在接受人民网记者采访时表示。

根据人民银行统计,我国居民消费贷款余额已从2015年初的15.7万亿元增加到2019年9月的40.8万亿元,增幅达159.9%。

中关村互联网金融研究院首席研究员、国家金融与发展实验室特聘研究员董希淼提到,我国形成的多元化的消费金融服务体系,在国民经济和社会发展中发挥了越来越重要的作用。

据国家金融与发展实验室此前发布的《2019中国消费金融发展报告》,消费金融作为普惠金融的重要组成部分,一方面,通过释放长尾群体的消费能力,为经济稳增长提供了有力的支持;另一方面则大大促进了消费平权,将共享理念落到了实处。

在很长时间里,我国银行消费金融无法有效全面覆盖所有客户群体,尤其是35岁以下年轻人群以及三线以下城市或农村居民。而消费金融的蓬勃发展正好缓解了此类客户金融服务获得率低的问题。以花呗为例,经全量数据比对,花呗用户商业银行信用卡客户重叠率在25%以下;而从借呗服务的客群来看,超70%的客户均为就职于中小企业的普通工薪阶层。

超前消费、“现金贷”危害大 消金用户应做到“知己知彼”

“剁手一时爽,还款泪两行。”每一年的“双11”,不少人对于消费金融平台为自己在专属打造的消费便利既爱又恨。

消费金融的快速发展,在一定程度上已成为居民杠杆率攀升的“罪魁祸首”之一。尤其是在互联网环境中成长起来且“家底尚薄”的大多数“90后”“00后”,“双11”期间的超前消费或许将使他们面临不小的还款压力。

按照苏宁金融研究院10月公布的《90后人群消费趋势研究报告》, 2018年,我国“90后”短期消费贷款超过3万亿,于占全年短期贷款总规模的1/3。其中,钱不够、能满足超前消费的需求是“90”后用户选择使用消费金融产品的首要原因,占比接近55%。而据富达国际与蚂蚁财富联合发布的2018年《中国养老前景调查报告》,我国新一代年轻人里(35岁以下),56%的人暂未开始储蓄;开始储蓄的44%的人中,平均每月储蓄仅1339元。

此外,随着各类金融创新产品的涌现,消费金融的边界被泛化,随之而来的行业问题和风险也正在逐渐显现。其中“现金贷”野蛮生长带来的危害尤为突出。如“爬虫”侵犯个人隐私,以及“校园贷”中出现因“裸条”及野蛮催收而导致的大学生自杀事件屡见报端。

董希淼表示,由于“现金贷”借款门槛较低,加上平台夸大的宣传和诱导,金融知识匮乏的弱势群体或年轻群体容易盲目借贷,从而形成大量的次级贷款。同时,征信体系不完善以及平台之间缺乏共享机制,难以防止多头借贷。对于很多收入较低且不稳定的借款人来说,一旦出现逾期无力偿还,很可能不断地从其他平台借款还上之前的借款,陷入恶性循环。

在这种情况下,消费金融公司打造成熟、严谨、完善的风控对于整个经济社会发展显得尤为重要。“企业应该摒弃用高利息掩盖高风险的业务拓展思路,充分评估消费者的借款资质和信贷情况,及时跟踪消费者的资金流向和回款情况,在做好风控的基础上拓宽消费场景,发展消费金融业务。”融360大数据研究院李万赋建议。

对于消费者自身来说,付一夫认为,“在选择消费金融产品进行消费时,消费者务必要做到‘知己知彼’,即在参与消费金融活动之前,应认真阅读相应的产品风险揭示的说明,了解互联网消费信贷产品的特征,尝试获取相关行业分析报告和舆情资讯,规避被欺诈的风险。”

董希淼建议,消费者要把握好自己的实际消费能力,确保短期的大额消费不会给长期资金情况带来压力。同时,综合自己的实际消费需求,避免跟风冲动购买不需要的物品。面对商家的花样促销,做好攻略,了解商品的日常价格,避免商家先涨价后促销等套路。(申佳平)